2018年11月,由微众银行和腾讯CDC(用户研究与体验设计部)共同发起成立的银行用户体验联合实验室(以下简称实验室)发布了《2018年银行业用户体验大调研报告》。报告提示,信用卡业务将会成为未来银行获客的有力抓手。为了深入地探究用户信用卡业务的使用体验,实验室近期发布了“信用卡专题报告”(以下简称报告)。[关注微信公众号:银行用户体验联合实验室,回复“信用卡”,即可获取报告全文]。

用户持卡,4张已是上限

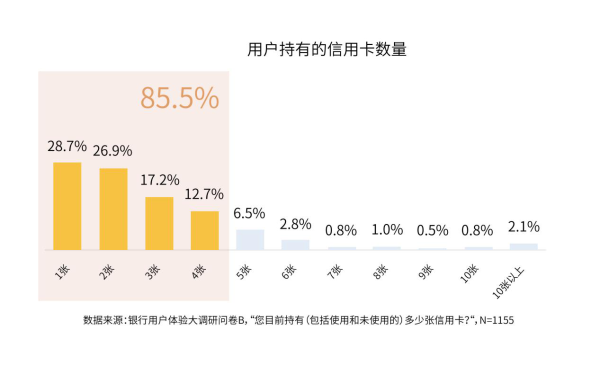

“一卡在手,消费无忧”,信用卡已成为人们生活中不可或缺的助手,那么用户的持卡数量如何呢?报告显示,从持有的信用卡数量来看,85.5%的用户持卡数量集中在4张及以内,其中持有1张信用卡的用户占比最高,接近3成。

[关注微信公众号:银行用户体验联合实验室,回复“信用卡”,即可获取报告全文]

这表明,绝大部分用户对信用卡持有数量是有预期且有管理的。比如,用户可能会使用普通功能信用卡来满足日常消费的需求,同时还会使用特色权益卡以享受优惠权益,比如汽车卡、国航知音卡等。而超过4张之后,用户对信用卡的管理难度加大,对冲动消费的自我管理、账单的偿还以及丢卡等风险也在加大。

进一步分析发现,对发卡行而言,需要对用户精细化区分,精准化营销。比如,在信用卡饱和市场,需要着力增强用户的使用黏性;而在不饱和市场,发卡行需要针对风险可控人群努力提高用户的开卡数量。

信用卡分期:70、80后是中坚力量,捕获年轻的90后成为关键

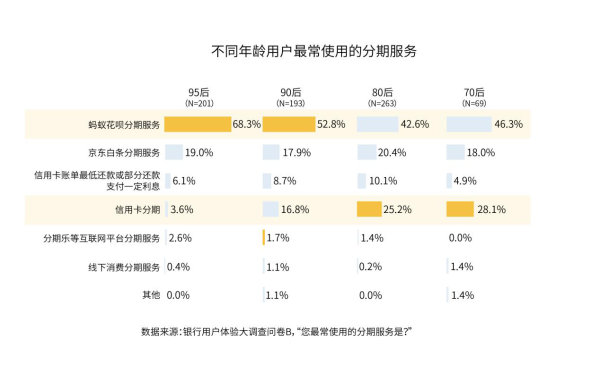

“年龄也是分水岭”,不同年龄段用户对信用卡分期服务的接受度大不相同。报告显示,“因为对信用卡的认同感更强、忠诚度更高,第一次使用分期服务为信用卡分期的70、80 后用户占比远高于 90、95后。”相比之下,90/95后更多地选择从蚂蚁花呗等互联网渠道开始使用分期服务。

[关注微信公众号:银行用户体验联合实验室,回复“信用卡”,即可获取报告全文]

90、95后用户的成长环境与互联网快速发展的二十年高度重合,这也让他们的消费习惯与基于移动化、碎片化服务下的金融科技的发展高度吻合。作为刚刚步入社会的这批“轻资产”用户,有限的消费能力、多元的消费需求和互联网化的消费习惯使得其更倾向于操作简单、授信门槛低和还款便捷的分期平台,在自己财力合理承受范围内,提前享受更优质的生活。

但这并不代表90、95后拒绝使用银行信用卡分期服务。报告指出“成长于互联网时代的90、95后,更注重分期服务的体验,要求分期服务必须流程简洁、操作简便。”70、80后是当前社会消费的中坚力量,但90后的消费力正迎头赶上,成为本轮消费升级的重要驱动力。因此,相较于挖掘70、80后用户的价值,捕获90、95后用户将直接影响银行信用卡分期业务能否更上一层楼。

信用卡市场争夺战,要成为用户必不可少的那一张

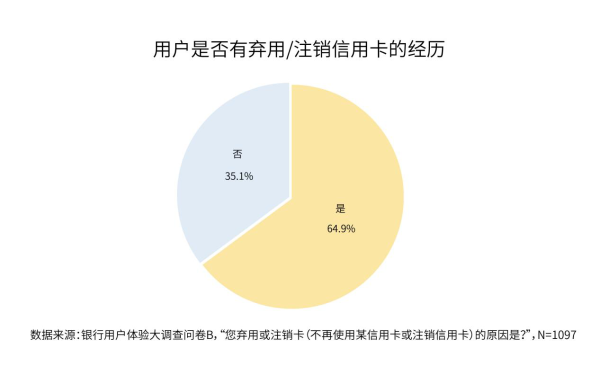

报告指出,有近6成用户有过弃用信用卡的经历,同时,用户也开始有意识地控制持卡数量。用户弃卡的主要原因是不需要太多信用卡,另外,防止过度消费、额度低、额度提升慢等因素也会导致用户最终弃卡。

[关注微信公众号:银行用户体验联合实验室,回复“信用卡”,即可获取报告全文]

可见,如何在竞争激烈的信用卡市场中占有一席之地,成为用户必不可少的那张信用卡至关重要。《2018年银行业用户体验大调研报告》指出,银行可以从优化信用卡积分体系入手,进一步提升银行信用卡的竞争力。首先,为用户提供多种积分累积方式,提高用户在积分累积过程中的“成长感”;其次,按照用户的积分等级兑现相匹配的积分“变现”,增强用户的“依赖感”和“归属感”。

目前,中国已经逐步进入信用时代,信用卡消费的本身,也在培养用户的信用消费习惯,刺激信用市场的繁荣。所以,建立面向未来的中国居民征信体系,银行的作用愈发重要。

信用卡用户留存的4个小建议

信用卡业务正迈向“线上+线下”的渠道协同作业时代,用户体验变得比以往任何时候都更加重要。移动化、智能化、个性化趋势改变了用户对金融行业的态度和行为。基于此,报告建议,留存信用卡用户应从持续提升用户信用卡额度、差异化收取年费、提升信息可读性、加强关键信息提前告知和触达4个方面入手,让用户可以感知到银行在主动提升与其发生交集的积极性。

[关注微信公众号:银行用户体验联合实验室,回复“信用卡”,即可获取报告全文]

赢得用户青睐,能直接提高用户在支付中对信用卡的使用率,增强用户黏性,并让银行未来围绕这张“必不可少的卡”开展更多业务,为把服务渗透到用户生活的方方面面提供更多想象空间。

移动支付下半场,银行信用卡仍大有可为。