这是一个处处记录信用的时代,保持良好的消费信贷习惯,才可能在未来更好地享受金融服务。

2019年1月15日,信用服务解决方案提供商信用算力联合上海交通大学中国普惠金融创新中心、上海市社会信用促进中心发布《2018年中国零售金融信用体系报告》,报告聚焦包括个人消费贷款、个人经营贷款等在内的零售贷款服务,从零售金融信用体系建设的环境、产业链及参与方格局、信用数据采集、保护、流通与共享等多个维度,深入分析零售金融行业现状。

零售金融信用体系建设至关重要

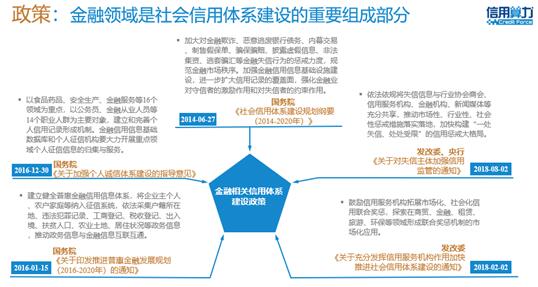

良好的社会信用环境是金融生态环境有序运行的前提,社会信用环境建设水平的高低也直接制约金融生态环境的好坏。近年来,金融领域已经成为社会信用体系建设的重要组成部分,政策层面也屡次提及。

2018年6月,央行、银保监会等五部门联合印发《关于进一步深化小微企业金融服务的意见》,提出引导金融机构聚焦单户授信500万元及以下小微企业信贷投放;同年9月,国务院发布《完善促进消费通知机制实施方案(2018-2020年)》,提出建立健全消费领域信用体系,加快消费信贷管理模式和产品创新,不断提升消费金融服务质效。

零售金融是指面向个人客户提供的金融产品和服务,包括储蓄存款、个人贷款、信用卡及借记卡、支付结算、基金、保险等。近年来银行零售金融业务占总业务比重不断攀升,行业发展已取得一定的成效,但也面临着信用信息不对称、不良资产率攀升等问题,零售金融信用体系建设显得至关重要。

哪类人容易陷入信用危机?

在“互联网+大数据”的金融时代,科技重塑整个金融行业服务效率,在享受极致金融服务体验的同时,也为存在不良信用记录的人敲响了警钟。

自2017年8月17日起,发改委通过信用中国披露涉金融领域黑名单,截至2019年1月2日,已发布十批名单,涉及自然人2269人(不包含黑名单企业的企业法人),其中因融资、借款原因被列入黑名单的自然人共793名,占比34.95%。

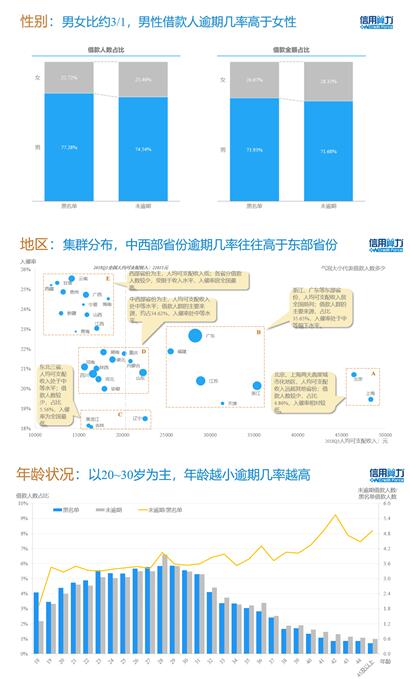

此次公布的《2018年中国零售金融信用体系报告》也对黑名单用户属性及行为特点进行分析,并出具用户画像。根据信用算力研究院数据库积累的互联网用户在线借还款数据,这份黑名单报告将从性别、地区、婚姻状况、受教育程度及还款能力等用户行为进行画像。

大数据助力信用风险识别

实际上,作为信用服务解决方案提供商的信用算力出具此份报告并非偶然,实际上也预示着信用算力的战略转型,逐步向社会信用体系建设的方向发展。

“从信用算力2018年的品牌升级和这一次的研究报告发布来看,信用算力正在往一个更广的信用领域去探索。”信用算力董事长&CEO张建梁介绍,“信用算力的目标不仅仅是针对金融行业,而是希望信用在未来可以连接各行各业,提升整个社会的流通效率。”

自2015年成立以来,信用算力坚持以技术为驱动,依托人工智能、大数据、云计算等核心科技,

在国家社会信用体系建设方针指导下,力图打破信息不对称、信用不对称问题,完善金融信用,降低个人及小微企业信用信息服务门槛,提供多层次、专业化的信用产品及服务,推动全行业信用信息互联互通与信用成果共享共用,赋能信用体系及信用社会建设。

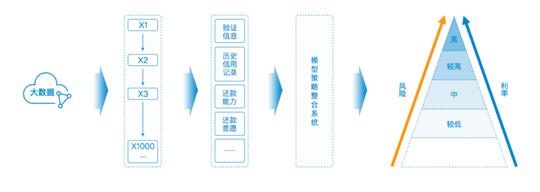

基于千万级贷后表现和10000+风险维度数据,信用算力推出Fin-Cloud信贷云系统,为金融机构提供客户准入、反欺诈、信用评分、授信策略、贷中监测、贷后管理等全流程风控策略输出,以及多头借贷、黑名单、反欺诈、信用风险评分等智能风控产品输出。

事实上,互联网金融公司利用大数据进行风控时,都是利用多维度数据来识别借款人风险。与信用相关的数据越多地被用于借款人风险评估,借款人的信用风险就被揭示得更充分,信用评分就会更加客观,接近借款人实际风险。

例如,Fin-Cloud信贷云系统在风险识别方面,依托多维度数据,通过五大欺诈风险识别流程,重点识别黑名单、欺诈、多头借贷用户,筛选符合准入的用户,并基于评分授予用户信用额度。

“信用最大的价值还是在于数据和场景这两端,目前政府和一些企业都在数据流通和共享方面做了很多努力,信用算力也在这方面做了深入的探索和研究,希望让信用和数据能够进行更快更高效的流通。”张建梁说。